Se in questo periodo abbiamo imparato qualcosa in merito alle connessioni tra politica e stabilità economico-finanziaria, è che gli addetti ai lavori sembrano ben lontani dalla loro individuazione.

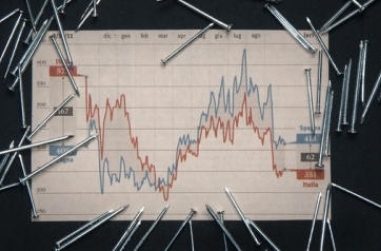

Il ritorno al caos primordiale, paventato da analisti e media in seguito al prevedibile disordine post-elettorale, non si è infatti verificato e lo spread viaggia su ritmi piuttosto blandi, tra alti e bassi ma comunque sotto i 300 punti base. Occorre ricordare che negli anni pre-crisi il valore era inferiore di circa dieci volte, tuttavia la situazione sembra ora sotto controllo, almeno su questo fronte.

Il punto, semmai, sarebbe quello di capire sotto il controllo di chi, visto che l’Italia ha affrontato e sta affrontando un clamoroso momento di “vuoto di potere”, trovandosi “costretta” a rieleggere il Presidente della Repubblica in carica per uscire dall’impasse.

Ripercorrendo le fasi di questa pazza crisi economica, emerge chiaramente l’assenza non tanto di misure concrete, quanto piuttosto di una linea precisa che potesse soddisfare, se non gli italiani, almeno i mercati finanziari. “Lo chiedono i mercati”, infatti, è stato il mantra del governo precedente, che ha avuto il merito di tirare il Paese fuori dal pantano, ma il demerito di averlo fatto ad un prezzo sociale estremamente salato e soprattutto con risultati al di sotto delle aspettative. Il nostro debito pubblico, infatti, è ancora enorme e perennemente a rischio, fattore questo che impedisce di fatto l’adozione di qualunque misura anticiclica rispetto al calo del reddito.

L’ultima mossa sul pagamento della PA nei confronti delle imprese è l’emblema dell’impotenza e dell’incertezza che pervade il nostro establishment: per spegnere l’incendio si è partiti con un’autobotte e si è arrivati in fondo con una borraccia, visto che gli stanziamenti non sono sicuri e non basteranno di certo per rilanciare l’economia. Il fatto che per approvare un decreto legge sia stata necessaria una concertazione con Bruxelles, al fine di ottenere garanzie sull’aumento del deficit, denota tutta l’insicurezza di una classe politica che procede per tentativi, mai sicura della linea d’intervento.

Tornando allo spread ed al ruolo dei mercati, figure ormai quasi mitologiche, è evidente che esiste un problema di comunicazione tra due mondi: sono loro che non recepiscono i segnali inviati dall’austerity, che incombe ormai da diversi anni, oppure sono i politici a non capire “cosa vogliono i mercati”? Perché nonostante i tagli, le restrizioni e i sacrifici fiscali, si ha la netta sensazione di essere sempre sull’orlo del baratro. Si potrebbe arguire che gli analisti ragionano sul lungo termine, sulle prospettive di un’economia, per cui anche le misure di austerità hanno bisogno di tempo affinché producano i risultati sperati, in termini di stabilità finanziaria.

Questa tesi è tuttavia confutabile sulla base degli eventi, più o meno recenti, che si sono susseguiti nei paesi meridionali dell’Eurozona, dove un’elezione o un singolo provvedimento hanno fatto tremare nel giro di poche ore banche centrali, istituti di credito e risparmiatori di tutta Europa.

D’altra parte, se la rielezione di Napolitano al Quirinale viene accolta dai mercati come un fatto positivo per le prospettive del Paese, significa che la visione globale non è poi così a lungo termine. Non si tratta di criticare il Capo dello Stato, il cui senso di responsabilità nell’accettare l’incarico è sicuramente encomiabile, ma è evidente che con questa mossa la classe politica si è nuovamente opposta ad un processo di cambiamento. Alla fine dei giochi l’Italia si troverà con lo stesso presidente della Repubblica, il che non rappresenta necessariamente un fatto negativo, ma soprattutto con un governo appoggiato e partecipato dai principali artefici del disastro finanziario.

A giudicare dallo spread, che non è schizzato alle stelle ed anzi si è stabilizzato ad una quota di sicurezza, sembra che i mercati abbiano apprezzato questa eventualità, mettendo in mostra tutte le contraddizioni che li caratterizzano. Il cambio di rotta, argomento base del governo Monti, non era poi così necessario: a decidere le sorti dell’economia nostrana saranno, in un modo o nell’altro, quelli che l’hanno quasi distrutta, con il plauso degli analisti finanziari.

Sorgono dunque legittimi dubbi sull’efficienza e la razionalità di queste entità, astratte ed allo stesso tempo estremamente reali. Le domande, che ognuno vorrebbe rivolgere ai “mercati” se solo avessero una faccia, sono semplici: se la crescita economica è la garanzia per ripagare il nostro debito, credete sul serio che un quasi-novantenne ed un governo di larghe intese all’italiana possano assicurare un futuro prospero?

Quali importanti riforme vi aspettate da un eventuale esecutivo che vivrà di compromessi?

Se lo spread dipende dalle prospettive di medio periodo, com’è possibile che non esploda, come accaduto non più di due anni fa?

Che cosa è cambiato dalla fine del governo Berlusconi?

Risposte a tali quesiti non ne avremo mai, se non attraverso un’interpretazione di segnali, che si è rivelata sbagliata il più delle volte. Non potendo conoscere il futuro, possiamo però guardare alla storia recente della moneta unica per formulare, se non delle conclusioni, almeno delle ipotesi fondate sui fatti.

A metà degli anni 2000, la situazione economica italiana era già una delle peggiori d’Europa: fanalino di coda per quanto riguarda la crescita del PIL, debito pubblico enorme e tendenza al calo di investimenti, risparmi e salari reali. La scena politica era sostanzialmente composta dagli attori attuali, Berlusconi concludeva un governo tra gli scandali ed il centro-sinistra di Prodi si autodistruggeva dopo meno di due anni di governo.

Nonostante questo, i titoli di Stato erano considerati un bene-rifugio e pagavano un tasso d’interesse più alto solamente dello 0,3% rispetto ai bund tedeschi.

Dov’erano i mercati, gli analisti, lo spread?

Comprendere la logica delle dinamiche finanziarie è evidentemente un esercizio complesso.

L’unica spiegazione razionale al comportamento dei mercati di allora risiede nel fattore che è venuto nel frattempo a mancare: la sicurezza di un’Europa unita ed in particolare di una moneta forte e compatta.

Nessuno, all’epoca, si sarebbe mai immaginato che fosse possibile paventare l’uscita di qualcuno dall’Euro e la potenza economica complessiva, espressa dalla crescita media, compensava gli squilibri interni.

La situazione odierna, dunque non potrà essere risolta a colpi di austerity, che deprime la crescita e crea fortissime tensioni tra gli Stati membri. Occorre invece maggiore coesione ed unità d’intenti, percorrendo anche vie alternative come quella degli investimenti.

Ai mercati serve sostanzialmente qualcuno che faccia la voce grossa, che dia una direzione netta e precisa, dando a loro l’onere di adeguarsi alle politiche di sviluppo ed invertendo in tal modo il rapporto di subordinazione.